当前位置 > 首页 >>证券 >>新股 >>文昌科技北交所IPO:对比亚迪形成重大依赖、毛利率恐有下降风险,主要产品市场天花板极低、主要业务生产场地存在搬迁风险

文昌科技北交所IPO:对比亚迪形成重大依赖、毛利率恐有下降风险,主要产品市场天花板极低、主要业务生产场地存在搬迁风险

随着锂电行业的市场竞争加剧,各大厂商不得不用低价抢占市场,锂电产业链中许多企业面临着不同程度的盈利压力。

近日有消息称,比亚迪已开始给上游负极头部供应商的低价订单涨价,预计涨幅10%左右。

比亚迪主动涨价之目的是出于维护行业健康发展的需要,毫无疑问值得称赞,但亦有业内人士对此坦承,“本来亏的,现在涨一点,不亏而已。”

这种坦承在一定程度上能够说明,比亚迪作为少数实现盈利的新能源汽车头部企业,上游供应商的低利润牺牲对其贡献甚巨。

湖南文昌新材科技股份有限公司(以下简称“文昌科技”或者“发行人”),作为比亚迪空调系统零部件的供应商之一,主要围绕铝基新材料进行技术研发与科技成果转化,销售产品主要包括汽车空调压缩机关键零部件(涡旋盘、斜盘、活塞等产品)以及城市轨道交通车辆制动系统关键零部件(制动盘产品),同时销售少部分铝基新材料。

文昌科技在2020至2022年的报告期得益于比亚迪的业绩增长,销售收入和利润均大幅上升,欲从北交所融资1.5亿元用于生产新能源车用空调压缩机零部件,保荐机构为招商证券,审计机构为立信会计师事务所。

估值之家翻阅招股书及公开资料发现,文昌科技对单一客户已构成重大依赖,毛利率恐有下降风险,主要业务生产场地亦存在搬迁风险,如若不能改善这些境况,IPO之路恐生变数。

一、高度依赖比亚迪、主要产品市场天花板极低

据招股书披露,发行人报告期业绩如下表所示:

单位:亿元

由上表可见,发行人报告期业绩增长显著,各年度均保持了不错的业绩增速,报告期复合增长率为65.38%,如此增速已足以让一众企业望其项背。

那么,发行人是如何在公共卫生事件的三年内做到业绩爆发性增长的呢?

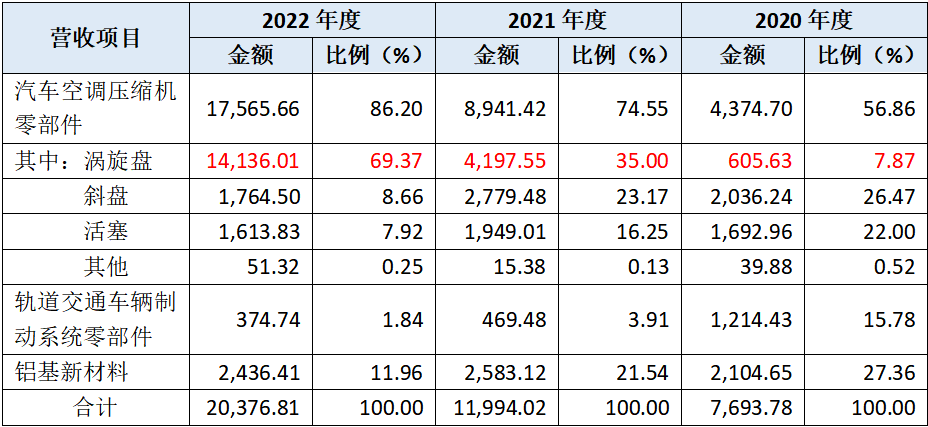

据招股书披露,发行人分产品线的营收如下表所示:

单位:万元

由上表可见,发行人报告期营收的主要来源为汽车空调压缩机零部件,在报告期相关业绩增长迅速,2022年占比达86.20%,是发行人营收的主要来源。

在汽车空调零压缩机零部件中,又尤其以涡旋盘的营收增速最快,复合增长率达383.13%。2021年至2022年涡旋盘的营收增长额占总营收增长额的比例分别为83.53%和118.56%。涡旋盘对发行人的业绩贡献功不可没。

涡旋盘是涡旋式汽车空调压缩机的核心零件之一,其主要应用领域为新能源汽车,下游新能源汽车行业的快速增长是推动公司经营业绩高速增长的主要因素。

发行人涡旋盘的主要客户为比亚迪,发行人向比亚迪销售收入占其总营收的比例在报告期分别为2.53%、24.30%和48.73%,占比逐步提高。

从利润角度看,发行人来源于比亚迪的销售毛利却已超过发行人毛利总额的50%,已经触及50%的单一客户重大依赖红线。

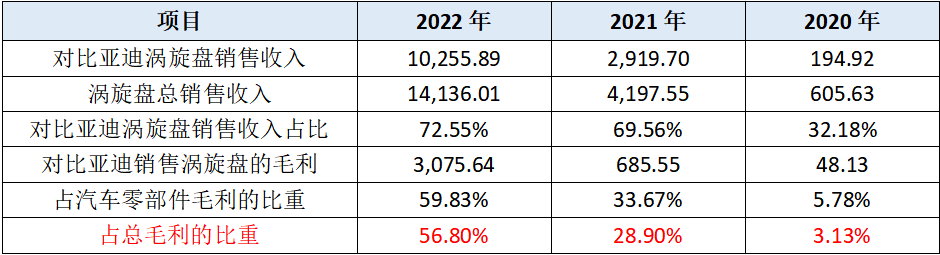

发行人向比亚迪销售涡旋盘的具体情况如下表所示:

单位:万元

由上表可见,发行人对比亚迪销售涡旋盘的收入占其总涡旋盘销售收入的比例一路高歌猛进,在2022年度达到72.55%。鉴于涡旋盘的销售收入占其同期营收的比重也高达69.37%,且涡旋盘的销售毛利率在其主要产品中也是最高,最终导致发行人来源于比亚迪涡旋盘销售的毛利在2022年已经占其总毛利的56.80%。后期比亚迪是否会出于分散供应链风险的考虑,将部分业务交与发行人竞争对手,进而造成对发行人业绩的巨大打击、对投资者造成损失,还有待观察。

因此,从毛利占比角度考量,发行人对比亚迪的依赖早已形成单一客户重大依赖,风险不容忽视。

关于发行人主要业务涡旋盘的问题并不仅于此,除了大客户依赖,涡旋盘的市场规模也难以乐观。

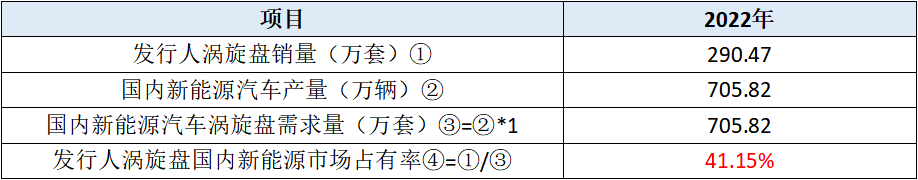

据招股书披露,发行人2022年度的涡旋盘产品的市场占有率的计算如下表所示:

由上表可见,发行人在2022年度涡旋盘在国内新能源市场占有率已达41.15%,这个成绩已经足以让发行人自豪。但问题是,发行人涡旋盘同期销售额却仅为1.41亿元,以此计算,2022年度涡旋盘的市场规模仅为3.44亿元,行业天花板非常之低。

根据EVTank、LMCAutomotive、中国汽车工业协会及浙商证券研究所的预测数据,全球和我国汽车市场未来三年(2023-2025年)新能源汽车新增市场规模仍然有增长空间。但根据发行人2023年1-6月涡旋盘平均售价45.50元/套,预测未来三年我国市场新能源汽车涡旋盘新增市场规模为4.09亿元、5.81亿元和6.65亿元,整体市场规模仍然相当有限。而随着竞争对手的跟进,竞争也将陷入白热化,对发行人涡旋盘业务的成长性和盈利能力都将是一场不小的考验。

因此,即便发行人能保持目前的市场占有率,想以涡旋盘作为整个企业的业绩支点,将难以有大的作为。发行人也在风险提示中明确若未来新能源汽车市场需求下降或者发行人新产品市场开拓不及预期,则发行人可能面临市场空间较小的风险,进而影响发行人未来经营业绩。

一般而言,大客户依赖可能使发行人为了满足大客户的需求而判断力减弱、产品多样性减少、产品或服务创新受限等问题。

但更重要的是,大客户依赖使发行人在产业链上的议价能力较弱,大客户通常有较强的议价能力,容易导致发行人盈利能力偏弱。

不过,就报告期而言,发行人总体上维持了较高的毛利率水平,似乎没有受到大客户依赖症的反噬。据招股书披露,发行人报告期涡旋盘的毛利率分别为25.38%、22.60%和30.97%,提升明显。

但从长远来看,随着新能源汽车行业竞争的加剧,如果比亚迪重回压缩供应商利润以维持自身利润水平之路,那么发行人这种极度依赖比亚迪且毛利率高企的供应商将首当其冲。

事实上,特斯拉已经在价格战中进行了一场新能源汽车厂商毛利率曲线变动的预演。2023年,特斯拉首先点燃战火、产品降价幅度最大,这导致了特斯拉2023年毛利率同比下降8个百分点至18%。

虽然比亚迪毛利率依然坚挺,但身在价格战局中,长远来看大概率会感到压力。而一旦感受到压力,那么发行人将由于缺乏议价能力只能被迫降价求存。比如,2023年一季度发行人核心产品涡旋盘销售均价已较2022年均价有所下滑,业绩增长速度较去年同期亦有所下滑。

二、新能源汽车空调以外的业务难以缓解主要产品的大客户依赖风险

那么,发行人是否在其它业务方面布局来降低大客户依赖的风险呢?

1.铝基新材料毛利率过低,不适于大规模提升业绩

从前述发行人分产品营收表格中可见,除了来自于新能源汽车行业的涡旋盘营收,其第二大板块的营收则是来自铝基新材料。铝基新材料在报告期的营收分别为2104.65万元、2583.12万元和2436.41万元,占营收的比重分别为27.36%、21.54%和11.96%。

铝基新材料在发行人营收中的比重虽然大幅下行,但销售额仍然波动上扬,似乎承担着发行人降低大客户依赖风险的重任,但无论从铝基新材料的盈利能力还是发行人自身对铝基新材料的定位角度来讲,均难堪重任。

发行人铝基新材料在报告期的毛利率分别为5.89%、6.46%和6.16%,平均毛利率仅为6.17%,而发行人报告期平均期间费用率为14.52%,仅简单地考虑这两项因素,发行人的铝基新材料即可视为无利可图,从盈利角度考虑,多卖则意味着多亏,并不适合大规模扩张。

发行人自身对此铝基新材料在的定位应也是考虑了这个因素,其在招股书中明确其销售的铝基新材料为其汽车零部件产品生产链条中的中间品,主要目的是为满足自用需求,为充分利用产能,也将部分铝基新材料作为终端产品对外销售。

由于资源有限,基于长期发展战略,发行人集中优势资源主要拓展汽车空调压缩机零部件和轨道交通车辆制动系统零部件业务,铝基新材料业务发展规划以维护老客户为主,主要通过老客户的口碑营销开拓新客户,故报告期内铝基新材料客户群体较稳定。

由此可见,发行人内部定位也未将铝基新材料作为重点去发展新客户。从另一个方面来说,铝基新材料出售得越多,也代表竞争对手的产能提高,对发行人的主要业务汽车空调零部件产品的竞争也存在一定的负面影响。

因此,发行人对铝基新材料生产线的定位只是为了处理发行人自用中间品的多余,以及适当利用相关产能,并无大规模对铝基新材料的扩张计划,这与铝基新材料盈利能力不佳相吻合。

2.制动盘营收与毛利均大幅下滑

发行人销售的轨道交通车辆制动系统零部件为应用于城市轨道交通车辆制动系统的制动盘。报告期内,发行人制动盘的销售收入分别为1,214.43万元、469.48万元及374.74万元,占主营业务收入的比例分别为15.78%、3.91%及1.84%。

由于近年来国内城市轨道交通建设进程放缓,轨道交通行业进入壁垒较高,供应商的审核周期较长,新增订单较少,所以发行人销售收入呈下降趋势。

报告期内,发行人销售的制动盘主要向北京地铁19号线及广州地铁5号线列车供货。作为发行人第三大业务板块的轨道交通车辆制动系统零部件业务,报告期客户仅有天津纵横系公司(北京纵横机电科技有限公司全资子公司)唯一一个客户。

另据招股书披露,发行人报告期轨道交通车辆制动系统零部件的毛利率分别为47.66%、32.35%和7.33%。报告期制动盘毛利率下降了40.33个百分点,同比下降84.62%。

制动盘营收和毛利率的大幅下滑,反映出了大客户依赖带来的严峻后果,也为其涡旋盘大客户依赖敲响了警钟。

3.新产品进度缓慢,是否能如期实施还是未知数

为了解决主要产品大客户依赖的问题,发行人也在开发众多新产品,包括汽车空调零部件的转子和壳体、汽车零部件的阀体、铝基汽车制动盘、发动机活塞和铝基新材料的碳纳米管增强铝基复合材料。

发行人希望从多个方面发力,改善其对比亚迪过于依赖的风险,但成绩并不理想,除了新产品转子预计在2024年可确认收入以外,其它产品预计至少要到2025年至2027年才能实现收入。但这只是发行人的预估,是否只是发行人为了解决大客户依赖而设想的一个计划、且实际执行能否按照预定计划实现收入还是未知数。

三、主要固定资产存在搬迁风险

2011年7月5日,公司前身文昌有限与娄底市国土资源局签订《国有土地使用权出让合同》,约定发行人名下一宗面积为13,211.72平方米(20亩)的土地用途由“工业用地”变更为“住宅商服用地”,发行人缴纳了土地出让金差额及有关税费,取得了相关的的国有土地使用权证书。在该“20亩地”的土地用途变更后,发行人仍然使用该宗土地上已经建设的标准厂房、办公楼进行生产和办公,目前“20亩地”实际用途与土地证载用途不符,可能存在地上附属建筑物搬迁的风险。

截止2022年末,发行人无形资产-土地使用权中共计有29,835.40平方米使用中的土地,上述有搬迁风险的土地占其总使用中土地面积比例为44.28%,如若被迫紧急搬迁,带来的损失难以估计。

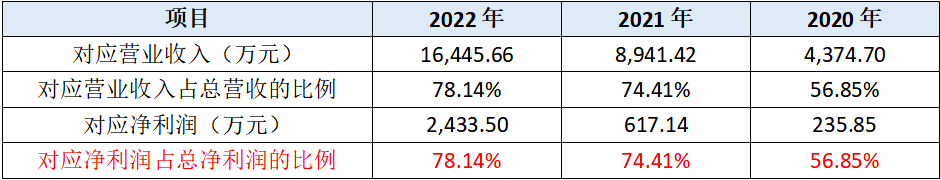

更甚的是,该20亩土地虽不是发行人使用中土地面积的绝大部分,却承载着发行人的绝大部分业务业绩和利润,据招股书披露,该土地上承载着发行人的业绩和利润如下表所示:

单位:万元

由上表可见,发行人该20亩土地在报告期平均则承载了69.80%的业绩。即便该搬迁风险一直存在,报告期该土地对发行人的重要性依然不断增加,2022年该20亩土地承载发行人的业绩更是达到了78.14%的高位,也可见该宗风险土地对发行人的重要性是极高的。

如此重要的土地,一旦出现紧急搬迁要求,发行人将面临停工停产的风险,进而将对其业绩构成重大不利影响。

四、结语

发行人乘着新能源汽车崛起的东风,在新能源汽车空调零部件中占有一席之地,但是其大部分业绩均来自于比亚迪,对比亚迪已构成重大依赖。

反常的是,在对下游主要客户缺乏议价能力的情况下,发行人的毛利率却一路走高。展望未来,随着新能源汽车行业竞争日趋白热化,一旦比亚迪盈利能力承压,传导至发行人也只是时间问题,发行人想要维持报告期较高的毛利率恐怕会较为困难。

发行人意图通过自研其它产品来降低对比亚迪这个大客户的高度依赖所带来的风险,但是各项业务也只是在计划中或者执行的前期,是否能如预期一样改善发行人对大客户的依赖还很难预知。

此外,占发行人全部使用中土地44.28%的土地使用与土地性质不符,存在一定的搬迁风险,而该宗土地却承载了发行人78.14%的业绩和利润,一旦风险事件变为现实,对发行人和投资者的打击都将是重大的。

最后值得一提的是,发行人最近一年净利润仅3,114.33万元,在北交所申报企业中属于较低水平,在IPO盈利标准日趋提升的监管要求下,发行人要想闯关成功只能寄望于2023年业绩能够给出惊喜。

来源:新浪网 作者: 综合 编辑:综合

相关文章更多资讯 >>

- ·华财网:海通发展(603162)中签率查询公布03-20

- ·深:300865大宏立中签查询中签号码查询08-02

- ·深:002991甘源食品中签查询中签号码查询07-21

- ·近年来产能利用率持续下降 中瑞电子IPO拟募投项目产能消化存疑03-21

- ·华财网:联域股份001326中签号码查询公布11-01

- ·华财网:301558三态股份中签率查询公布09-19

- ·沪:688135利扬芯片中签查询10-26

- ·深:300903科翔股份中签查询10-26

- ·沪:601702华峰铝业中签查询中签号码查询08-24

- ·深:300863卡倍亿中签查询中签号码查询08-02